寫在前面

之所以介紹這本Goodreads上超過5000個好評、可惜中譯很俗氣的《我用死薪水輕鬆理財賺千萬》,並非因為談「賺錢」比「防弊」受歡迎多了而打算轉型,也不是鼓吹FIRE,而是正確的投資理財觀念不僅能讓個人遠離投資詐騙、避免成為舞弊犯,還能讓企業降低職場舞弊的風險。

百萬教師的九大原則(以原文第二版為主)

作者哈老師(Andrew Hallam)曾任教於加拿大一所高中,他遍讀市面上的理財書籍並佐以親身經歷,歸納出理財最重要的九大原則。據統計,美國教師僅4至8%能成為百萬富翁(美金),因此哈老師身處非傳統高薪族群,卻能在36歲時透過定期定額投入指數與股債組合,累積了百萬美元的財富,確實有其過人之處。

此九大原則原文乍看之下並不直覺也不夠MECE,中譯為了親民反而又過於解讀。因此,以下提出個人咀嚼後的粗淺解析:

1.Spend Like You Want to Grow Rich

哈老師的消費哲學,完全不像我認識的老美;如果不先說他是加拿大人,我會以為他是同鄉-客家人。書中提到的在無法產生價值的資產上斤斤計較(如汽車)、區分「單純想要」與「一訂必要」,和被冠上「一個錢打二十四個結」的客家價值有異曲同工之妙。確實,一般受薪階級唯有嚴格降低不必要的花費,才能最大化可用來投資的金額。

2.Use the Greatest Investment Ally You Have

為什麼要學客家人榨出所有能投資的錢?因為只要及早持續投資正確的商品,「複利」這個世界第八大奇蹟會讓我們的雪球越滾越大。書中以投資100元到每年10%報酬率的商品、利潤持續投入為例,30年後本金100元可以滾到1744.94,將近17倍的報酬率就是複利的威力。

不過,多數人不屑這種平淡無趣的真理,認為自己眼光獨到選股精準,喜歡追求一夜致富。前陣子股市創新高,不少韭菜進場炒短線,跟風買了熱門股票,結果不久後認賠殺出。Dcard上滿滿的畢業文就是最好的佐證。

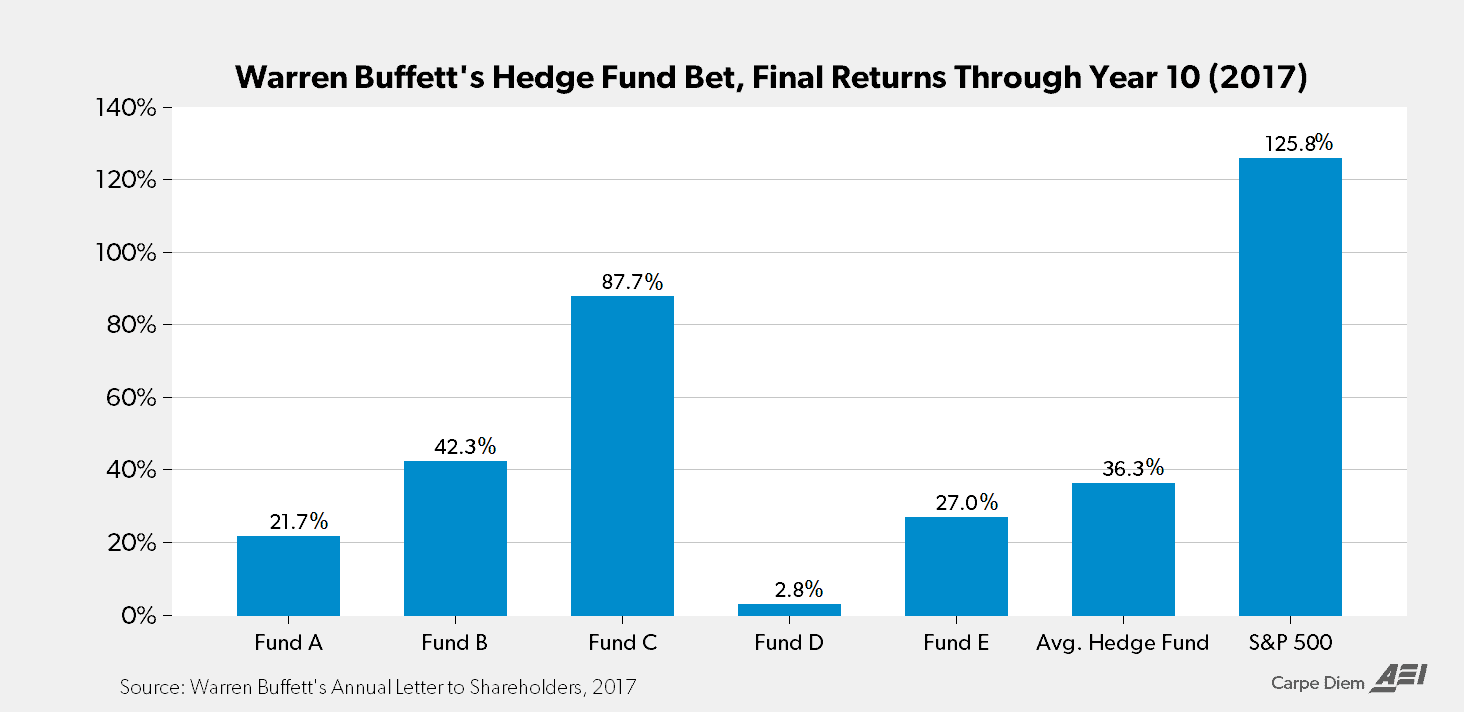

3.Small Fees Pack Big Punches

擠出錢來、相信複利的力量,下一步則是找出低成本又勝率高的投資商品。經銀行理專、達人老師推薦、廣受民眾歡迎的主動型基金,其實既貴又勝率低。不信嗎?股神巴菲特2008年跟避險基金門徒(Protégé Partners)打賭100萬美元,十年後追蹤S&P 500指數的被動投資基金,績效會勝過雇用投資界菁英、手中掌握多種投資工具與策略、隨時殺進殺出的避險基金。2015年初,巴菲特挑選的指數型基金7年來的投資報酬率為63.5%,而門徒只有19.6%,提前認輸。

投資這檔事跟愛情一樣,不是努力就能有收獲。世界上只有一個巴菲特,我們的最佳策略就是避開高額手續費的主動型基金,選擇費用低廉的指數型基金或ETF。

4.Conquer the Enemy in the Mirror

前三個核心原則並不難理解,但每當股市創新高或暴跌,信仰值沒有充滿的指數型投資人仍有可能因此追高或殺低,所以投資最大的弱點仍是自己。

多了解股市的特性、多看看相關研究、多讀點心理學,不難發現追高殺低絕對是殺雞取卵,被動投資才是長勝之道。

5.Build Mountains of Money with a Responsible Portfolio

純股票指數的投資風險較高,因此多半會視情況搭配一定比例的債券,畢竟債券的波動遠低於股市,類似替股票買保險、在威士忌中加冰塊。另外,由於市場波動的關係,當初設定的股債比例會隨時變化,因此每年得進行一次「再平衡」(Rebalance),確保股債比不變。

6.Sample a “Round-the-World” Ticket to Indexing

對我來說,第六點不像是一種原則,而是介紹在不同國家有哪些好的指數投資商品,並鼓勵投資者在所在國家建立指數投資部位。可惜的是,身處市場不大的台灣,好用低成本的指數型投資工具並不多。最常見的指數型ETF、代號0050的台灣50,僅追蹤了台灣市值前50大公司,且2021年的內扣費用是0.46%,相較於追蹤美國市值前500大公司的VOO,其僅0.03%的費用真是讓人忌妒。儘管可以透過複委託或網路券商投資美國指數商品,不過在匯率、手續費、稅賦等額外成本,與監管、公司營運等變數「加持」之下,台灣投資人只能望洋興嘆或是無奈投入。

7.No, You Don’t Have to Invest on Your Own

與第六點相同,此點也不像原則,而是一種特殊情況下的忠告。對於指數投資如此簡單的策略,可能有投資人還是不放心,仍需要理財顧問給予信心或建議。不過,一般理專都有銷售業績手續費的壓力與誘因,根本不可能推薦指數基金,因此哈老師介紹了國外幾個「智慧投資公司」(Intelligent Investing Firms)讓投資人參考。

8.Peek inside a Pilferer’s Playbook

如果讀到這裡,投資人打算了結之前投資的主動基金,理專會拋出非常多話術來阻止你,如指數型投資無法打敗大盤、不少主動型基金打敗大盤等。哈老師準備了一些學術研究與資料,幫投資人先打好預防針,避免意志不堅又被洗腦。

9.Avoid Seduction

哈老師分享了他做過最笨的一筆投資(非常不合理的高報酬),以及關於高收益債、新興市場、黃金,還有股市老師、雜誌、Call訊等看法,值得投資人反思。

如果說用一句話總結這九大原則,我的版本是「省早投股債、定期再平衡、少聽理專扯、遠離高報酬」。

遠離詐騙與舞弊

掌握上述的投資心態與原則,對於個人來說絕對可以逢凶化吉。

一是對於市面上各種五花八門、眼花撩亂、來路不明的投資建議,或是新興投資商品如比特幣、NFT等一概免疫,省心又減少被詐騙的機會,畢竟社會新聞版面上充斥了此種詐騙慘案。二是上班不盯盤炒股,可以專注工作提升表現,也減少因為大跌虧損、必須挪用公款的風險。

對於企業來說,員工穩健理財等於降低了個人財務壓力,讓職場舞弊發生的可能性降低。以Google為例,當初股票IPO、人人都將變成百萬富翁前,公司特別提供了理財課程,好讓員工不要因為暴富而亂投資。

原來,比舞弊認知教育訓練更超前部署的,是理財教育。