從近年案例歸納,個人覺得最重要的自保方式有兩個。一是千萬不要交付印鑑、存摺或密碼給理專,二是定期檢查對帳單。

根據《今周刊》2020年財富管理銀行暨證券評鑑,仍有6%至9%的受訪者會將存摺、印章等重要物品交給理專或營業員保管,甚至有3%受訪者近來曾將兩項以上重要物品託付理專。

看來,無論主管機關或銀行怎麼宣導,還是有民眾為了方便、為了特殊待遇的尊榮感,置存款生死於度外,拿自己的辛苦錢開玩笑。如果硬要方便要尊榮感,拜託至少每個月花十分鐘檢查一下對帳單上出現的交易有沒有異常。十分鐘幫你保住6,000萬(近年案件平均金額),這種報酬率哪裡找!

銀行如何防範與查核

不少專家學者都已經提出一針見血的中肯建議,從「靈魂不歸法律管」的企業文化、落實理專十誡、轉換KPI、員工篩選到新興科技等方面都有,不一而足。

以下是綜觀這五年案件,並搭配COSO內部控制整合架構所提出的幾點補充:

企業文化(控制環境)

企業文化絕對是防範舞弊的重要因素,Airbnb前法務長在《Intentional Integrity》一書中所談的6C架構,是建構誠信企業文化的重要參考資料,非常值得金融業高管們一讀。

不過,如前面所分析,這麼多銀行同時在公司治理、文化或誠信道德都做得爛的可能性並不高,因此得談到整個金融業的經營現況與生態。

《一件盜領案背後銀行貪婪真相》系列報導分析,金融海嘯後放貸利潤僅1%,各銀行莫不追求財富管理的「手續費」收入。從總部一路層層壓下來的業績目標,讓理專在推薦商品時,「能否賺取更多手續費」成了最優先考量,而非「客戶是否需要」。

這種「業績至上」的文化,跟理專盜領有什麼關係?

強調「交叉銷售」的富國銀行(Wells Fargo)已經用30億美金的罰款跟消失的千億市值,告訴我們這樣遲早會出事。醜聞爆發後,新上任的消金主管Mary Mack調整了績效評估方式,著重在客戶服務以及風險管理相關的指標。台灣元富證看到了部分業務員為了業績,昧著良心鼓吹客戶頻繁交易的亂象,也主動降低了高頻交易的手續費。

每當銀行主管又說現況難改,我都會想起上面兩個例子。

如果總是想著抄近路賺快錢,眼光自然短淺,「現況難改」是最好的藉口。開發新的商品拓展財源、運用新興科技、走出台灣打亞洲盃等策略,雖然都得投入許多資源而且不一定立刻反映在財報,但「千里之行,始於足下」,現在開始不嫌晚,畢竟長遠來看這才是正途。

最後,我還想談新進理專KYE(Know Your Employee,了解員工品性、信用與財務狀況)制度。白領罪犯與暴力罪犯最大的差異,在於他們高達九成都沒有任何犯罪前科,加上銀行現有制度早已對新進人員進行一定程度的篩選,強化KYE對於防範理專盜領,其實幫助不大。

舞弊偵測(控制活動與風險評估)

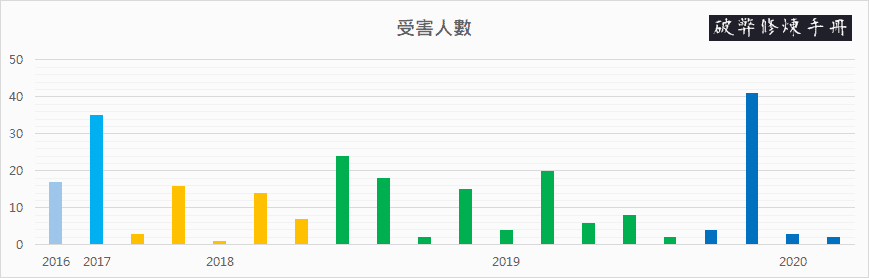

從這五年的案例來看,多數被挪用的客戶年紀都不小、資產又豐厚,因此在設計如何抓出盜領理專的規則時,這是判斷「誰是受害者」非常有用的指標。

以華南銀行為例,目前已針對各分行資產前30大的客戶,每個月提醒對方詳閱對帳單。雖然這並不能算是主動積極的偵測機制,若改為定期電話關懷或是搭配後面的技巧再強化更好,但至少提醒了正確的對象。

另外,從裁罰新聞稿可以看出,理專多會利用關聯戶(親友或人頭)作為金流的中繼站,因此理專關聯戶的監控也是一個重要方式。不少銀行已經建置了反洗錢的監控報表,不妨善用現有的資料與系統,增加監控規則。

最後是網路銀行的使用軌跡。某些理專拿到了客戶的網銀帳號密碼後,不論是處理自己或客戶的帳戶,大多使用同一台電腦,IP相同的機率很高。當然,「稽核高一尺,理專高一丈」,有的理專會更換IP或是改用不同設備(如只用家中電腦或手機幫客戶處理),以規避偵測。

與其偵測相同IP,不如改偵測設備ID(網銀為識別是否為同設備所給予的唯一識別碼)。而且,其實從近五年案例來看,單一案件平均牽涉的客戶數近12位,這代表如果偵測不同客戶卻使用同設備登入網銀,就很有機會找出受害客戶,進而發現盜領的理專。

傳統的理專抽屜突擊檢查、第三方電話照會客戶等,也具有一定的效果,此不贅述。

主管機關(或銀行公會)如何協助

除了震怒與罰款,主管機關或公會可以試圖了解為什麼銀行總是抓不到理專挪用,再據此對症下藥,給與銀行更精準、更實務的協助,問題才可能被解決。

比如說,若理專的人頭戶在他行,自行無法分析完整金流,是不容易抓到的主因,那麼主管機關或公會可以協助把交易資料整合,提供界面讓各行查詢使用,甚至利用機器學習或深度學習的方式,建立預警模型,主動通知各行。

結語

客戶追求尊榮與便利、理專追求業績、銀行追求短期獲利、主管機關追求重罰收效,最後交集產生的完美風暴就是理專盜領頻傳。如果想徹底改善,每個角色都無法置身事外。

客戶得保管好自己的重要物品,定期檢查對帳單;銀行得重新思考「業績至上」所衍生的問題,權衡利弊得失,並開發新業務、新客戶、新技術,避免過於依賴「不健康收入」;主管機關與公會得更積極協助銀行,由現實角度中建議解方,從平台方向上整合資源,在法條規範內給予彈性。

而這些都需要強大的決心,以及時間。

所以,理專盜領案要在近幾年內馬上消失,堪稱「不可能的任務」。

各位超級VIP們,請多保重。